نوسانات چیست؟

نوسانات چیست؟

بازار سهام هرگز ثابت نمی ماند. شاخصهای بازار هر روز سود و زیان میبینند در دورههای تسویهشدهتر، 500 کمتر از 1 درصد در روز سود یا زیان میکند.

اما هر از گاهی، بازار تغییرات قیمتی چشمگیری را تجربه می کند، پدیده ای که به عنوان نوسان شناخته می شود.

در حالی که افزایش نوسانات می تواند نشانه ای از مشکل باشد، اما در سرمایه گذاری بلندمدت اجتناب ناپذیر است و ممکن است در واقع یکی از کلیدهای موفقیت سرمایه گذاری باشد.

تعریف نوسان

نوسانات بازار عبارت است از فراوانی و بزرگی حرکات قیمت، بالا یا پایین. هر چه نوسانات قیمت بیشتر و مکرر باشد، گفته می شود بازار نوسانات بیشتری دارد.

میگوید: «نوسانات بازار بخش طبیعی سرمایهگذاری است و در یک سبد قابل انتظار است.

نیکول گوپویان ویریک، بنیانگذار در بیرمنگام، میش، همه ثروتمند خواهند بود.

نوسانات بازار چگونه اندازه گیری می شود؟

نوسانات بازار با یافتن انحراف استاندارد تغییرات قیمت در یک دوره زمانی اندازه گیری می شود.

مفهوم آماری یک انحراف استاندارد به شما امکان می دهد ببینید چقدر چیزی با مقدار متوسط تفاوت دارد.

ما در زیر به شما نشان خواهیم داد که چگونه آن را محاسبه کنید، اما در حال حاضر، به سادگی به خاطر داشته باشید.

که هرچه انحراف استاندارد بالاتر باشد، آن پورتفولیو بیشتر از میانگین بالا یا پایین می رود. رئیس و بنیانگذار در کارلزباد، کالیفرنیا.

انحرافات استاندارد مهم هستند زیرا نه تنها به شما می گویند که یک مقدار چقدر ممکن است تغییر کند، بلکه چارچوبی برای احتمال وقوع آن نیز فراهم می کند. شصت و هشت درصد مواقع، مقادیر در یک انحراف استاندارد از میانگین، 95 درصد از زمانها در دو و 99.7 درصد از زمانها در محدوده سه خواهند بود.

با این اوصاف، بیایید انحرافات استاندارد را که در مورد نوسانات بازار اعمال می شود، دوباره بررسی کنیم.

معاملهگران انحراف استاندارد ارزشهای بازار را بر اساس ارزشهای معاملاتی پایان روز، تغییرات ارزشها

در یک جلسه معاملاتی نوسانات روزانه یا تغییرات پیشبینیشده در ارزشها در آینده محاسبه میکنند.

ناظران گاه به گاه بازار احتمالاً با آخرین روش، که توسط شاخص نوسانات بورس گزینههای هیئت مدیره شیکاگو، که معمولاً به عنوان شناخته میشود، بیشتر آشنا هستند.

VIX چیست؟

همچنین به عنوان “شاخص ترس” شناخته می شود شناخته شده ترین معیار برای سنجش نوسانات بازار سهام است.

انتظارات سرمایه گذاران را در مورد حرکت قیمت سهام طی 30 روز آینده بر اساس 500 معاملات گزینه های می سنجد.

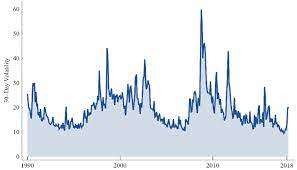

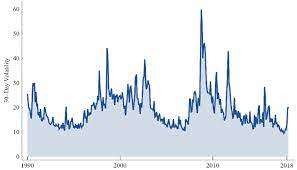

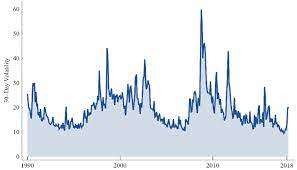

نمودار نشان می دهد که معامله گران چقدر انتظار دارند که قیمت 500 در ماه آینده، افزایش یا کاهش یابد.

به طور کلی، هر چه بالاتر باشد، گزینه های گران تر هستند.

این به چند دلیل است: اول، به یاد داشته باشید که نوعی از اختیارات، به نام قراردادها، توافقاتی برای معامله گران برای فروش سهام، در این مورد 500، با قیمتی معین در زمان معین است.

با افزایش احتمال کاهش ارزش 500، این قیمتها مطلوبتر (و گرانتر) میشوند.

اگر 500 کمتر از قیمت فروش سهام آنها باشد، آنها سود خواهند داشت.

بنابراین، ارزش فزاینده این ارزشها به معمای کاهشهای مورد انتظار بازار تبدیل میشود .

و در نتیجه نوسانات بسط داده میشود، زیرا به طور کلی، زمانی که اوضاع به طور کلی روند نزولی دارد، بازار سهام تغییرات شدیدتری را در ارزش بالا یا پایین تجربه میکند.

از نظر تاریخی، سطوح نرمال در 20 پایین است، به این معنی که 500 با نرخ رشد متوسط خود در بیشتر مواقع بیش از 20٪ تفاوت نخواهد داشت.

با این حال، در 10 سال گذشته کمتر بوده است.

بلندمدت در دهه گذشته است به احتمال زیاد این به دلیل بازار صعودی فردی گارسیا، یک در ناپرویل، می گوید: که باعث ایجاد رضایت در بین فعالان بازار شده است.

در دهه 40 یا 50، زمانی که معامله گران برای خرید محافظ برای پرتفوی عجله داشتند.

ارزش در مارس 2020 با شروع اضطراب اقتصادی در مورد ویروس کرونا به 82.69 رسید.

نوسانات بازار چقدر نرمال است؟

بازارها اغلب با دوره هایی از نوسانات شدید مواجه می شوند.

به عنوان یک سرمایه گذار، باید برای مشاهده نوسانات در حدود 15 درصد از میانگین بازده در طول یک سال برنامه ریزی کنید.

لاینبرگر میگوید: در هر پنج سال یک سال، باید انتظار داشته باشید که بازار حدود 30 درصد کاهش یابد.

اگر نمی توانید این نوع نوسانات را مدیریت کنید، واقعاً نباید سرمایه گذار سهام باشید زیرا این میزان تقریباً متوسط است.

در بیشتر مواقع، بازار سهام نسبتاً آرام است و دورههای کوتاهتری از نوسانات بازار بالاتر از حد متوسط را در بر میگیرد.

قیمت سهام به طور کلی به طور مداوم در حال افزایش نیست دوره های طولانی با هیجان کم وجود دارد، به دنبال آن دوره های کوتاه با حرکت های بزرگ بالا یا پایین وجود دارد.

این لحظات، نوسانات متوسط را بیشتر از آنچه در بیشتر روزها میتوانست انجام داد، افزایش میدهند.

به طور کلی، بازارهای صعودی با روند صعودی با نوسانات کم همراه هستند و بازارهای نزولی با روند نزولی معمولاً با نوسانات قیمت غیرقابل پیش بینی همراه هستند که معمولاً نزولی هستند.

لاینبرگر می گوید:این روش کار می کند.

و اگر بتوانید آن را تحمل کنید، می توانید از عملکرد بهتر تورم تقریباً سه بار در سال لذت ببرید.

بهترین توصیه من این است که نوسانات را در آغوش بگیرید و بدانید که طبیعی است.

چگونه نوسانات بازار را مدیریت کنیم

راه های بی شماری وجود دارد که می توانید به فعالیت های بالا و پایین پورتفولیوی خود واکنش نشان دهید.

اما یک چیز مسلم است کارشناسان فروش وحشتناک را پس از افت شدید بازار توصیه نمی کنند.

به گفته تحلیلگران مرکز تحقیقات مالی شواب، در دوره های پس از سال 1970، زمانی که سهام 20 درصد یا بیشتر سقوط کرد، آنها بیشترین سود را در 12 ماه اول بهبود ایجاد کردند.

بنابراین، اگر به پایینترین سطح میرفتید و منتظر میشیدید تا دوباره وارد شوید، سرمایهگذاریهای شما بازخوردهای قابلتوجهی را از دست میدادند.

و ممکن بود هرگز ارزشی را که از دست داده بودند، بازیابی نکنند.

در عوض، وقتی نوسانات بازار شما را در معرض خطر قرار میدهد، یکی از این روشها را امتحان کنید.

برنامه بلند مدت خود را به خاطر بسپارید

سرمایه گذاری یک بازی طولانی مدت است، و یک سبد دارای متعادل و متنوع در واقع با در نظر گرفتن دوره هایی مانند این ساخته شده است.

اگر در آینده نزدیک به وجوه خود نیاز دارید، آنها نباید در بازار باشند، جایی که نوسانات می تواند بر توانایی شما برای خارج کردن آنها با عجله تأثیر بگذارد.

اما برای اهداف بلندمدت، نوسان بخشی از مسیر رشد قابل توجه است.

گیج پل مشاور مالی در هادسون، اوهایو، میگوید: نوسان قیمتی است که هنگام سرمایهگذاری در داراییهایی که بهترین شانس را برای دستیابی به اهداف بلندمدت به شما میدهند، پرداخت میکنید.

انتظار می رود و می تواند به عنوان هزینه ای برای دستیابی به این اهداف تلقی شود.

نوسانات بازار را یک فرصت در نظر بگیرید

ممکن است به شما کمک کند تا از نظر ذهنی با نوسانات بازار مقابله کنید تا به این فکر کنید که چه مقدار سهام می توانید خریداری کنید در حالی که بازار در وضعیت نزولی نزولی قرار دارد.

گارسیا میگوید: بهویژه در سهامهایی که در چند سال گذشته قوی بودهاند، دورههای نوسان در واقع به ما فرصتی میدهد تا این سهام را با قیمتهای تخفیفخورده خریداری کنیم.

به عنوان مثال، در طول بازار نزولی سال 2020، پس از بیش از یک دهه رشد مداوم، میتوانستید سهام یک صندوق شاخص 500 را تقریباً به یک سوم قیمت یک ماه قبل خریداری کنید.

تا پایان سال، سرمایهگذاری شما حدود 65 درصد از پایینترین حد خود و 14 درصد از ابتدای سال افزایش مییابد.

یک صندوق اضطراری سالم نگه دارید

نوسانات بازار مشکلی نیست مگر اینکه نیاز به نقدینگی یک سرمایه گذاری داشته باشید، زیرا ممکن است مجبور شوید دارایی ها را در بازار نزولی بفروشید.

به همین دلیل داشتن صندوق اضطراری معادل سه تا شش ماه هزینه زندگی از اهمیت ویژه ای برای سرمایه گذاران برخوردار است.

میگوید: «ما یک صندوق اضطراری مناسب را کنار میگذاریم تا مشتریان نگران کاهش سرمایهگذاری برای تأمین نیازهای نقدی در دورههای نوسانات بازار نباشند».

“این باعث ایجاد آرامش خاطر برای مشتریان می شود.”

اگر به بازنشستگی نزدیک هستید، برنامه ریزان یک شبکه ایمنی حتی بزرگتر، تا دو سال دارایی های غیر مرتبط با بازار را توصیه می کنند.

این شامل اوراق قرضه، پول نقد، ارزش نقدی در بیمه عمر ، خطوط اعتباری سهام خانه و وام مسکن تبدیل سهام خانه است.

بنجامین آفیت، مشاور ، مشاور در تاوسون، میگوید: «هنگامی که بازار افت میکند، پول را از آنها بیرون بکشید و منتظر بمانید تا بازار قبل از خروج از سبد خود بازگردد.

در صورت لزوم، پورتفولیوی خود را مجدداً متعادل کنید

از آنجایی که نوسانات بازار میتواند باعث تغییرات شدید در ارزشهای سرمایهگذاری شود، این امکان وجود دارد .

که تخصیص داراییهای شما پس از دورههایی از تغییرات شدید در هر جهت، از بخشهای مورد نظر شما منحرف شود.

در این مواقع، باید سبد خود را مجدداً متعادل کنید تا آن را با اهداف سرمایه گذاری خود مطابقت دهید و با سطح ریسکی که می خواهید مطابقت داشته باشید.

هنگامی که تعادل مجدد را انجام می دهید، بخشی از طبقه دارایی را که به بخش بزرگتری از سبد سهام

شما منتقل شده است، بفروشید و از درآمد حاصله برای خرید بیشتر طبقه دارایی که خیلی کوچک شده است استفاده کنید.

زمانی که تخصیص شما 5% یا بیشتر از ترکیب هدف اصلی شما فاصله می گیرد، ایده خوبی است که مجدداً تعادل ایجاد کنید.

همچنین در صورت مشاهده انحراف بیش از 20 درصد در یک طبقه دارایی، ممکن است بخواهید دوباره تعادل را برقرار کنید.

به عنوان مثال، اگر قصد دارید سهام بازارهای نوظهور 10 درصد از پرتفوی شما باشد، و پس از یک نوسان بزرگ بازار، متوجه شدید.

که بازارهای نوظهور بیش از 8 یا 12 درصد از پرتفوی شما هستند، ممکن است بخواهید خود را تغییر دهید. این غیرعادی نیست که نگران دوره های نوسان بازار باشید.

دیدن ضررهای بزرگ یا حتی کوچک روی کاغذ می تواند ترسناک باشد.

اما در پایان، باید به خاطر داشته باشید که نوسانات بازار یک بخش معمولی از سرمایه گذاری است و شرکت هایی که در آنها سرمایه گذاری می کنید به یک بحران پاسخ خواهند داد.

شرکتها بسیار انعطافپذیر هستند. لاینبرگر می گوید: آنها کار شگفت انگیزی را انجام می دهند و در هر موقعیتی که ممکن است پیش بیاید کار می کنند.

اگرچه تسلیم شدن در برابر این ترس وسوسه انگیز است، من مردم را تشویق می کنم که آرام بمانند. با تاریخ به عنوان راهنمای ما، کسانی که صبور و منظم هستند، بسیار خوب عمل کرده اند.

حتی با در نظر گرفتن دورههایی مانند رکود بزرگ و زمانهای نوسانات بزرگ، بازار سهام ایالات متحده بازدهی متوسط سالانه حدود 10 درصد در بلندمدت را در هر سال فراهم کرده است.

از دست ندهید، به روز بمانید

تماس فوری

تماس فوری